La Valoración de Inversiones y el Impuesto de Sociedades

Para valorar una inversión hay que tener en cuenta el efecto que produce el Impuesto de Sociedades en cada una de las variables que determinan la inversión, ya que es el impuesto de mayor importancia, debido a que es el que mayor volumen de fondos compromete.

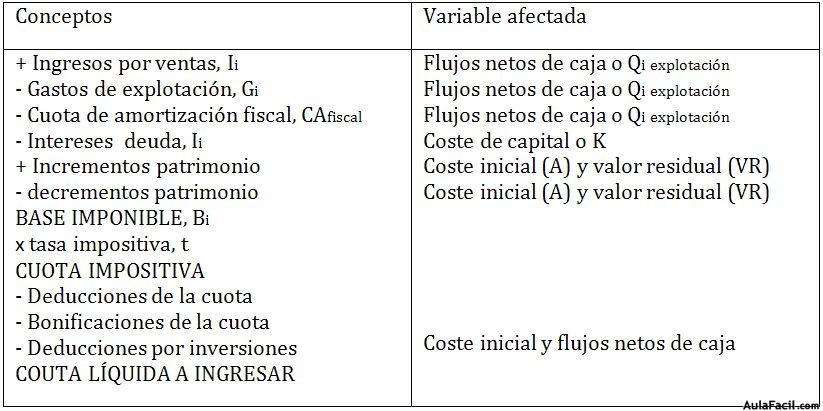

En la siguiente tabla se muestra la estructura simplificada del Impuesto de Sociedades y la variable sobre la que ejerce influencia cada uno de los conceptos:

De los ingresos computables pueden deducirse las denominadas partidas deducibles. Entre ellas destaca todo el gasto necesario para obtener dicho ingreso o gastos de explotación, que contendrá lo referente a materia prima, mano de obra y gatos generales. Ambos, ingresos y gastos de explotación, afectan al cálculo del flujo neto de caja en cada período.

Otra partida deducible es la cuota de amortización fiscal, que es la parte de la dotación a la amortización contable que la Administración Pública considera deducible a efectos del Impuesto de Sociedades.

La Administración fija las cuantías a deducir en concepto de amortización para los activos, mediante los sistemas fiscales de amortización.

Así, las cuotas que derivan de aplicar estos sistemas se consideran cuotas de amortización fiscalmente deducibles en el Impuesto de Sociedades y, por tanto, se deben incluir en la valoración de inversiones.

Existen distintos métodos de amortización de activos utilizados por la empresas:

- Métodos de amortización lineal: cuando la cuota de amortización es constante.

- Métodos de amortización acelerada: cuando se amortiza más al principio y menos al final, de forma que las cuotas de amortización son decrecientes.

- Métodos de amortización decelerada: las cuotas de amortización son crecientes.

De acuerdo con la legislación española, se pueden utilizar para las amortizaciones las tablas oficiales de amortización lineal, que incorporan máximos y mínimos de amortización anual:

- El coeficiente mínimo determina el período máximo de tiempo medido en años. Durante este período la Administración permite que la amortización contable se pueda considerar como gasto fiscal.

- El coeficiente máximo señala la cuantía máxima que se puede considerar como gasto fiscal. Toda cuota contable que sea inferior o igual a la máxima es deducible.

Ejemplo:

Supongamos la compra de una máquina para una industria de maderas, de valor de 300.000 euros y cuya vida estimada por la empresa es de 8 años.

La tabla de coeficientes para este tipo de industria especifica un coeficiente máximo del 12% y otro valor del coeficiente mínimo o período máximo de 18 años para el equipo. ¿Cuál es la cuota máxima y mínima que fija la Administración para este activo? Y si la empresa amortiza de forma lineal durante los 8 años, ¿ esta cuota estaría admitida fiscalmente?

Solución:

Cuota máxima = valor contable inicial X coeficiente máximo = 300.000 x 0,12 = 36.000 euros/año

Coeficiente mínimo = 18 años

La administración permite un máximo anual de 36.000 euros como gasto fiscal en concepto de amortización del activo, siempre que esta cantidad esté contabilizada, durante un período máximo o coeficiente mínimo de 18 años, hasta que la amortización acumulada sea igual al valor contable inicial.

Si la empresa decide amortizar linealmente en 8 años, dotará a la amortización:

Cuota contable = 300.000 / 8 = 37.500 euros/año

Que superaría la cuota máxima permitida, por lo que la empresa dejaría de deducirse 1.500 euros/año.