Inmovilizado inmaterial (I)

Inmovilizado inmaterial

Integra aquellos bienes que utiliza la empresa que son de carácter duradero (están varios años en el balance) y de naturaleza intangible.

El Plan General de Contabilidad recoge una serie de cuentas en las que se contabilizan estos bienes:

Gastos de investigación y desarrollo: recoge los gastos incurridos en el desarrollo de proyectos, inventos, etc., cuando hay elevadas probabilidades de finalizar con éxito y van a tener utilidad para la empresa.

Concesiones administrativas: licencias otorgadas por organismos públicos para la explotación de una actividad en una zona determinada.

Propiedad industrial: patentes industriales

Propiedad intelectual: derechos de autor, etc.

Fondo de comercio: sobreprecio que se paga en la adquisición de una empresa y que repesenta el valor que se le reconoce a su marca, su clientela, su prestigio, etc.

Derecho de traspaso: importe satisfecho por el derecho de arrendamiento de un local.

Aplicaciones informáticas: programas informáticos.

Un aspecto muy importante que hay que tener en cuenta es:

El inmovilizado inmaterial sólo se recoge en balance si ha conllevado un coste para la empresa y si a partir de él la empresa va a obtener un beneficio.

Por ejemplo:

Si una empresa alquila un local comercial en una zona con actividad y paga por el un derecho de traspaso, el coste de este derecho se contabiliza como un inmovilizado inmaterial.

Si a la empresa le eximen de pagar este derecho de traspaso, entonces no lo podrá contabilizar.

Si la empresa alquila este local y paga el derecho de traspaso, pero el local se encuentra en una zona sin actividad comercial y por lo tanto difícilmente va a poder obtener de él una rentabilidad, entonces el importe pagado se contabilizará como un gasto (que se llevará a pérdidas y ganancias) y no como un inmovilizado inmaterial.

¿Cómo se contabiliza su adquisición?

Hay que distinguir si estos bienes inmateriales han sido adquiridos por la empresa o han sido elaborados por ella misma.

Por ejemplo: la empresa puede adquirir un programa informático o puede contratar a informáticos para desarrollar internamente una aplicación determinada.

a) Si son adquiridos a terceros: se contabilizan por el coste de adquisición.

El coste de adquisición incluye el precio pagado por el mismo, más los diversos gastos generados en la operación: seguro, aduana, licencia, etc. Incluye también los impuestos, excepto el IVA (salvo que no sea deducible).

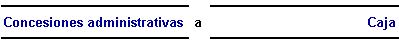

Se realiza el siguiente asiento contable: (supongamos que se adquiere una concesión administrativa).

Si son pagados al contado:

Si se aplaza su pago a menos de 1 año:

Si se aplaza su pago a más de 1 año: