Rentabilidad de un empréstito

La rentabilidad efectiva de una obligación para el obligacionista (inversor) es el tipo de interés que iguala en el momento inicial el valor de la prestación (precio pagado por dicho título) y el valor de la contraprestación (intereses recibidos y amortización final).

En aquellas obligaciones que se amortizan por sorteo y que presentan distintos tipos de ventajas (primas de emisión, de amortización, etc.), la rentabilidad efectiva va a depender del momento en que se amortice cada título.

Normalmente, la rentabilidad será superior en aquellos títulos que se amorticen antes, ya que el efecto positivo de las distintas primas de emisión y/o de amortización será más significativo.

En inversor no va a saber a priori cual será la rentabilidad efectiva de sus títulos, pero si puede conocer como evolucionará ésta en función de en qué momento sean amortizados.

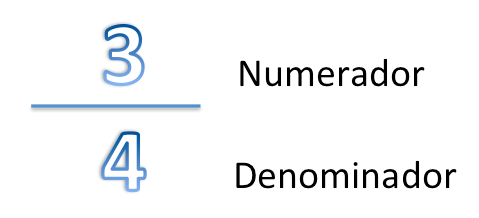

Para calcular la rentabilidad de un título se aplica la ecuación de equivalencia financiera:

Pc = (Vn * i *Ao) + (Pa * (1 + ie)^-k) |

Siendo Pc el precio de compra del título |

Siendo (Vn * i *Ao) el valor actualizado de los intereses recibidos del empréstito |

Siendo ie la tasa de rentabilidad efectiva |

Siendo Pa el precio de amortización |

Ejemplo:

Se emiten obligaciones de 10.000 ptas. cada título, con el 7% de interés y vencimiento en 5 años. Tiene un descuento en la suscripción del 5% (se compran los títulos por 9.500 ptas.) y una prima de amortización del 2% (se cobra en el vencimiento 10.200 ptas. por cada título). Los títulos se amortizan mediante sorteos anuales.

Calcular el rendimiento efectivo de esta obligación.

Solución:

Se aplica la fórmula de equivalencia financiera:

Pc = (Vn * i *Ao) + (Pa * (1 + ie)^-k) |

Luego, 9.500 = (10.000 * 0,07 * Ao) + (10.200 * (1+ie)^-k) |

Si la obligación se amortizara en el primer año, la ecuación de equivalencia financiera sería:

9.500 = (10.000 * 0,07 * ((1 - (1 + ie)^-1)/ie)) + (10.200 * (1 + ie)^-1) |

Si la obligación se amortizara en el 2 año. esta ecuación quedaría de la forma:

9.500 = (10.000 * 0,07 * ((1 - (1 + ie)^-2)/ie)) + (10.200 (1 + ie)^-2) |

Y así sucesivamente, hasta el año 5. Podemos completar el siguiente cuadro, indicando como evoluciona la rentabilidad efectiva según el momento de amortización de los títulos:

Periodo | Rentabilidad efectiva |

año 1 | 14,737% |

año 2 | 10,863% |

año 3 | 9,603% |

año 4 | 8,980% |

año 5 | 8,609 |

La rentabilidad calculada es bruta (no considera el coste impositivo). Para tener en cuenta esto, sólo hay que sustituir los ingresos brutos por los ingresos netos (después de impuestos).